Disclaimer: onderstaand artikel bevat mogelijk verouderde informatie.

Disclaimer: onderstaand artikel bevat mogelijk verouderde informatie.

"Spaarders en lange termijn aandelenbeleggers zijn gek"

Zakenman Robert Kiyosaki denkt dat mensen die beleggen voor de lange termijn gek zijn. Spaarders vindt hij al even gek. Dit zei hij onlangs in een interview met MarketWatch. Is Kiyosaki zelf gek geworden of heeft hij gelijk? Beursgenoten maakt de balans op.

Zijn spaarders gek?

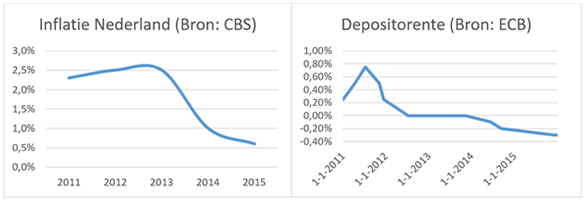

We zeiden het al in 2011: Wie spaart, belegt in geld en wordt kunstmatig onteigend. Geld gaat ten onder aan inflatie. Geld wordt doelbewust kapot gemaakt. Lage rente, stapels geld bijdrukken en de inflatie daarmee aanwakkeren. Indien dat niet werkt dan is het de verwachting dat de bevolking gratis geld gaat worden verstrekt: “helikoptergeld”. We blikken terug wat er de afgelopen vijf jaar met de inflatie en rente is gebeurd.

Had u in 2011 gespaard, dan is dit geld nu ongeveer 9% minder waard geworden. Kon u toen een brood bij de bakker halen voor €1, nu betaalt u voor hetzelfde brood €1,09. Met andere woorden, had u toen €100.000 op de spaarrekening dan is dit nu minder dan €90.000 omgerekend. Natuurlijk krijgt u rente. Nou ja, als u dat zo noemen kan. We kijken naar de depositorente die de Europese Centrale Bank (ECB) geeft aan banken; het geld dat banken krijgen voor het bewaren van uw geld. Zoals u kunt zien in de grafiek: uw bank heeft hiervoor dus ongeveer 0% rente gekregen, gerekend vanaf 2011. Dat banken een negatieve rente hebben van momenteel 0,4% is een maatregel van de ECB, bedoeld om de banken elders hun geld weg te laten halen: uitlenen aan bedrijven, met andere woorden beleggen!

Het beleggingsrisico komt hiermee volledig voor de bank. En dat een bank ook kan omvallen leert de geschiedenis ons inmiddels. Maar wist u bijvoorbeeld ook dat wanneer een bank omvalt u uw geld vanaf 100.000 euro kwijt bent, maar dat u uw schulden houdt? Banken worden dus gestimuleerd om hogere risico’s te nemen door een negatieve rente wanneer ze uw geld veilig bewaren. Een tijdbom, waarvan wij hopen dat deze op tijd onschadelijk wordt gemaakt.

Zijn aandelenbeleggers gek?

Kiyosaki nuanceert dit door te zeggen dat er geen connectie is tussen de aandelenprijs en de realiteit. Beursgenoten kijkt daarom naar de fundamenten van een aandeel. Wat is de koerswinst-verhouding, de intrinsieke waarde, het dividendrendement? Heeft het bedrijf schulden, in welke sector zit het bedrijf en wat is de positie van het bedrijf in de sector? Zulke vragen zijn belangrijk bij het bepalen of een aandeel koopwaardig is of niet. Zo maken wij de connectie met de realiteit.

Vroeger werden aandelen gekocht voor de (zeer) lange termijn. Het was zelfs niet ongebruikelijk dat een aandelenportefeuille praktisch ongewijzigd overging van vader op zoon. Bedrijven hadden in het verleden een vrijwel onbeperkte levensduur. Dat is vandaag totaal anders. Fusies en overnames hebben in de afgelopen jaren het beurslandschap door elkaar geschud. Daarnaast zijn er ook veel, zelfs vooraanstaande bedrijven, van de beurs verdwenen wegens een (bijna) faillissement; Fortis is daar een goed voorbeeld van. Bedrijven die vandaag vooraanstaand en triple A zijn, kunnen dat morgen niet meer zijn. Dat is waarom Beursgenoten zo scherp is op de beurs en wij iedere dag onze abonnees informeren bij actualiteiten via de Stand van Zaken. Iedere maand hebben wij ons magazine waarin we koopwaardige aandelen uitgebreid analyseren en soms uitbreiden met een optiestrategie. Zo kunt u makkelijk uw eigen aandelenmandje samenstellen.

Conclusie

Bent u ultra-defensief en wilt u niet omkijken naar uw geld, dan weet u nu dat uw geld wordt uitgehold. Valt een bank om dan is slechts een deel van het geld gegarandeerd door het depositostelsel. Aandelen staan op uw eigen naam. Wat veel mensen ook lijken te vergeten is dat twee derde van de winsten op aandelen uit het dividend komen, dat u als aandeelhouder jaarlijks kunt ontvangen. Neem bijvoorbeeld een Royal Dutch Shell: het aandeel heeft een hoog dividendrendement, wat jaar in en jaar uit komt, en de laatste 100 jaar niet is verlaagd - alleen maar verhoogd.

Wij denken dat beleggen de juiste keuze is. Het is hierbij meer dan ooit belangrijk om de juiste keuzes te maken en een vinger aan de pols te houden. Daar is Beursgenoten voor, om u te behoeden voor verkeerde beleggingsbeslissingen en te zoeken naar de parels. Wanneer u aandelen koopt over verschillende sectoren, dan spreidt u uw risico. En kiest u aandelen met een mooi dividendrendement dan genereert u een gezonde cashflow en kan het niet anders dan dat u winst maakt op de lange termijn. Dat is bewezen - tijd is uw vriend. Zo ontving u over Royal Dutch Shell - die wij nog steeds koopwaardig achten - alleen al in 2015 een dividendrendement van 8%.

Zoals we ook in onze vorige nieuwsbrief zeiden: ook goede aandelen kunnen dalen. Beurssentiment speelt ook bij fundamenteel goede aandelen een rol. Maar niemand die u verplicht aandelen te verkopen. Ook in dit geval is Royal Dutch Shell een mooi voorbeeld: zo noteerde het aandeel begin dit jaar nog onder de 17 punten. Beursgenoten benadrukte toen haar koopadvies om beleggers aan boord te houden. Wij maakten een dikke oliespecial met hierin ook Royal Dutch Shell, compleet met optiestrategie voor een jaarlijks rendement van 14% voor de gevorderde belegger. Ook bespraken we in de special zeven andere koopwaardige oliebedrijven: want ook binnen een sector is spreiding belangrijk. Dat noemen wij uitgekiend beleggen. En dan kan het niet anders dan dat beleggen een succes wordt.